賣房所需成本及超重要申報

代書費約定誰來付

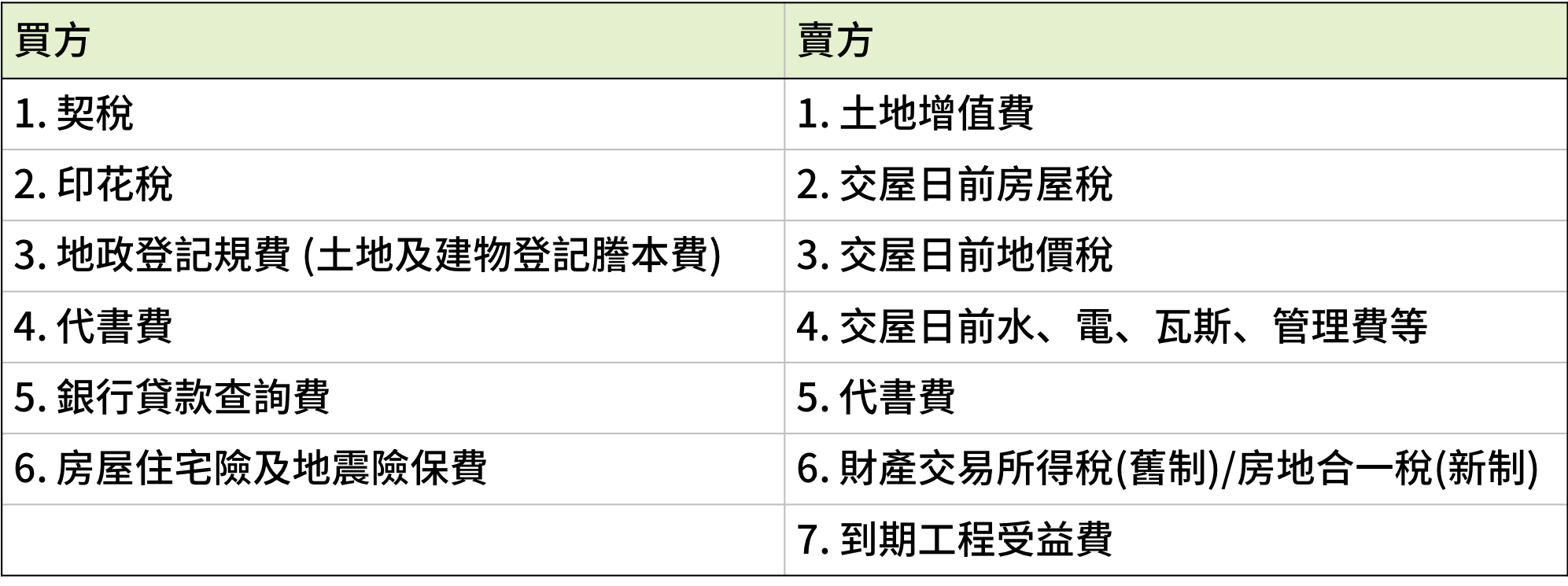

首先買賣房子的過程會經過用印、對保、完稅、過戶登記等手續,這些事情都要跑地政、稅務機關、銀行等地方,所以都是透過地政士(俗稱代書)代為辦理。付給代書的-通常買方大部分,賣方較少

簽約金2000元、過戶費用9000元(正常一土地+一建物,若有多追加1000)設定費3000元,但各地方多少有些差別,若高一倍明顯被坑,可以先問清楚喔

塗銷設定費

房子的賣方或許不必支付代書費,但是不到20年屋齡的房子通常還有銀行的房屋貸款未繳完,所以賣屋的人要請代書到銀行去進行產權設定的塗銷登記(塗銷設定之後,才能過戶成買方的名字),這筆塗銷設定費大約是2,000元,賣方最好事先交給代書。履約保證費用-6000內,買賣各半,這個千萬別省,很多糾紛都是沒這一項的關係

土地增值稅

房子的賣方要支付的最大稅賦就屬土地增值稅了。很多人不懂也不會計算土地增值稅,顧名思義「土地增值稅」就是房子下的土地經過城市數年來的進步,所增加的價值,政府要在你賣出房子時,一併課徵土地增值稅,繳了稅才讓你的房子過戶給別人。 那麼該繳多少錢的土地增值稅呢?計算公式其實很複雜,一般民眾也無法自行計算,因為公式裡的「申報現值總額」、「前次申報現值總額」、「台灣地區消費者物價指數」、「工程受益款」、「累進差額」等數據都要由地政機關提供,所以通常是地政機關計算出來後,再交給代書向賣方收取。房屋交易所得稅

政府對賣屋所得的課稅,不會只有土地增值稅而已。很多在今年賣房子的民眾,到了明年五月報稅的時候,卻忘了把賣屋的所得列入年度綜合所得稅申報書裡,以致於遭到稅捐機關的追繳甚至罰鍰。

| 賣方負擔費用 | |

| 土地增值稅 | 可至財政部網站查詢試算,自用住宅會便宜不少 |

| 房屋稅(交屋日前的部分) | 房屋評定現值*天數比例 |

| 地價稅(交屋日前的部分) | 土地持分面積*公告現值*天數比例 |

| 財產交易所得稅 | 視所在縣市有不同稅率,一般須以實際成交價申報 |

| 雜費 | 水電、瓦斯、大樓管理費等等 |

| 銀行抵押權塗銷費(如果原本有貸款) | 約3000元 |

| 簽約費 | 買賣雙方一人一半 |

| 履約保証費用 | 買賣雙方一人一半 |

賣方需要負擔費用與說明

稅率:一般20%、30%、40%;自用住宅優惠稅率10%

→ 不可不知的節稅妙方!一次看懂「土地增值稅」自住優惠稅率及重購退稅

2.交屋日前房屋稅

依交屋日,按比例分算(課稅期間7/1至次年6/30)(開徵日期5/1至5/31)

3.交屋日前地價稅

依交屋日,按比例分算 (課稅期間1/1至12/31)(開徵日期11/1至11/30)

4.交屋日前水、電、瓦斯、管理費等

交屋日為分界點,買賣雙方再按比例分擔,一般交屋日前費用由賣方負擔,交屋日後費用由買方負擔

5.代書費

抵押權塗銷代書費、簽約手續費

→交屋前,代書會在哪些時間點審查產權狀態呢?

6.財產交易所得稅(舊制)/房地合一稅(新制)

簡易分類區分兩種,依交易標的取得日判斷

房地合一網路申報e指通

出售土地與建物合併計價,採分離課稅,完成所有權移轉登記日之次日起算30天內申報(已移轉日算起)。

納稅義務人於操作網路申報軟體時,如遇有系統設定等問題,可以電話(0800-086-188)或以e-mail(帳號:itaximx@mail.tradevan.com.tw)向關貿網路股份有限公司洽詢;如有軟體操作或稅務申報方面問題,亦可於上班時間向該管國稅局所屬分局、稽徵所或服務處詢問或利用國稅局免費服務專線0800-000321轉1按1按2按3按3.....;財政部各地區國稅局皆已設置房地合一諮詢專線提供諮詢服務。

節稅有方! 自用住宅2年內重購可退稅(若賣沒繳費就沒得退)

房屋交易所得稅 以小換大可全額退稅

符合條件 (購屋時善用代書專業)

(一)出售或重購之房屋係以納稅義務人本人或其配偶名義登記的。

(二)納稅義務人出售或重購之房屋均須為自用住宅(出售及重購年度須有戶籍登記)。

(三)納稅義務人出售自用住宅房屋已繳納該財產交易所得部分之綜合所得稅。

(四)於出售自用住宅房屋完成移轉登記日起2年內重購者,先購後售者也適用。

(五)重購自用住宅的房屋其價額超過原出售價額者。

扣抵限額

重購自用住宅扣抵稅額以納稅義務人出售自用住宅年度,因增列該筆財產交易所得後所增加的綜合所得稅額為限。但原財產交易所得已依規定自財產交易損失中扣抵部分不在此限。其計算公式:

(A)出售年度的應納稅額(包括出售自用住宅房屋之財產交易所得)。

(B)出售年度的應納稅額(不包括出售自用住宅房屋之財產交易所得)。

(C)(A)-(B)=重購自用住宅之房屋可扣抵或退還稅額

*應檢附的證件

(一)戶口名簿影本。

(二)房屋所有權狀影本。

(三)重購及出售自用住宅房屋之買賣契約書及收付價款證明影本;

或向地政機關辦理移轉登記買入、賣出之契約文件影本。(以2次登記日計算,相距期間應為2年內)。委建房屋如無法取得地政機關移轉登記之契約文件影本,應以委建契約、建築執照及使用執照影本代替,並以建物總登記所屬年度,視為重購自用住宅完成移轉登記年度。

不可不知的相關規定

(一)納稅義務人出售自用住宅房屋,於2年內重購樓房乙棟,其中第1層出租或供營業使用,第2、3層供自用住宅使用,如該2、3層之房屋價款超過原出售自用住宅價款者,仍可以適用重購抵稅。

(二)納稅義務人出售自用住宅的房屋後,以自建方式取得自用住宅之房屋,得適用本項之規定。

(三)納稅義務人及其配偶分別出售自用住宅2棟,並於2年內重購自用住宅乙棟以上,重購房屋總價超過出售房屋總價額者,原出售自用住宅所繳納之綜合所得稅額,可適用重購自用住宅扣抵稅額。

(四)納稅義務人以本人或其配偶名義出售自用住宅之房屋,而另以其配偶或本人名義重購者,仍得適用重購自用住宅扣抵稅額之規定。

(五)申請扣抵或退還之綜合所得稅額,係指出售該年度(以所有權完成移轉登記日所屬年度為準)綜合所得稅確定時,因增列該財產交易所得後所增加之綜合所得稅額。

(六)申請扣抵或退還年度,先售後購者,為重購之所有權移轉登記年度;先購後售,為出售之所有權移轉登記年度。

留言

張貼留言

歡迎洽詢

Welcome to contact us